Egy ország gazdasága időről-időre átesik egy gazdasági válságon, legyen annak oka eszközár buborék, világjárvány vagy egyéb katasztrófa. Ezek kezelésére az éppen aktuális közgazdaságtani elméletek adnak lehetőséget. Tökéletes válságkezelés valószínűleg nincs, azonban vannak hellyel-közel bevált intézkedések, amiket többször is alkalmaztak már, legyen ez a mennyiségi lazítás, valamely fiskális intézkedés, közvetlen transzfer a lakosságnak vagy egyéb intézkedések.

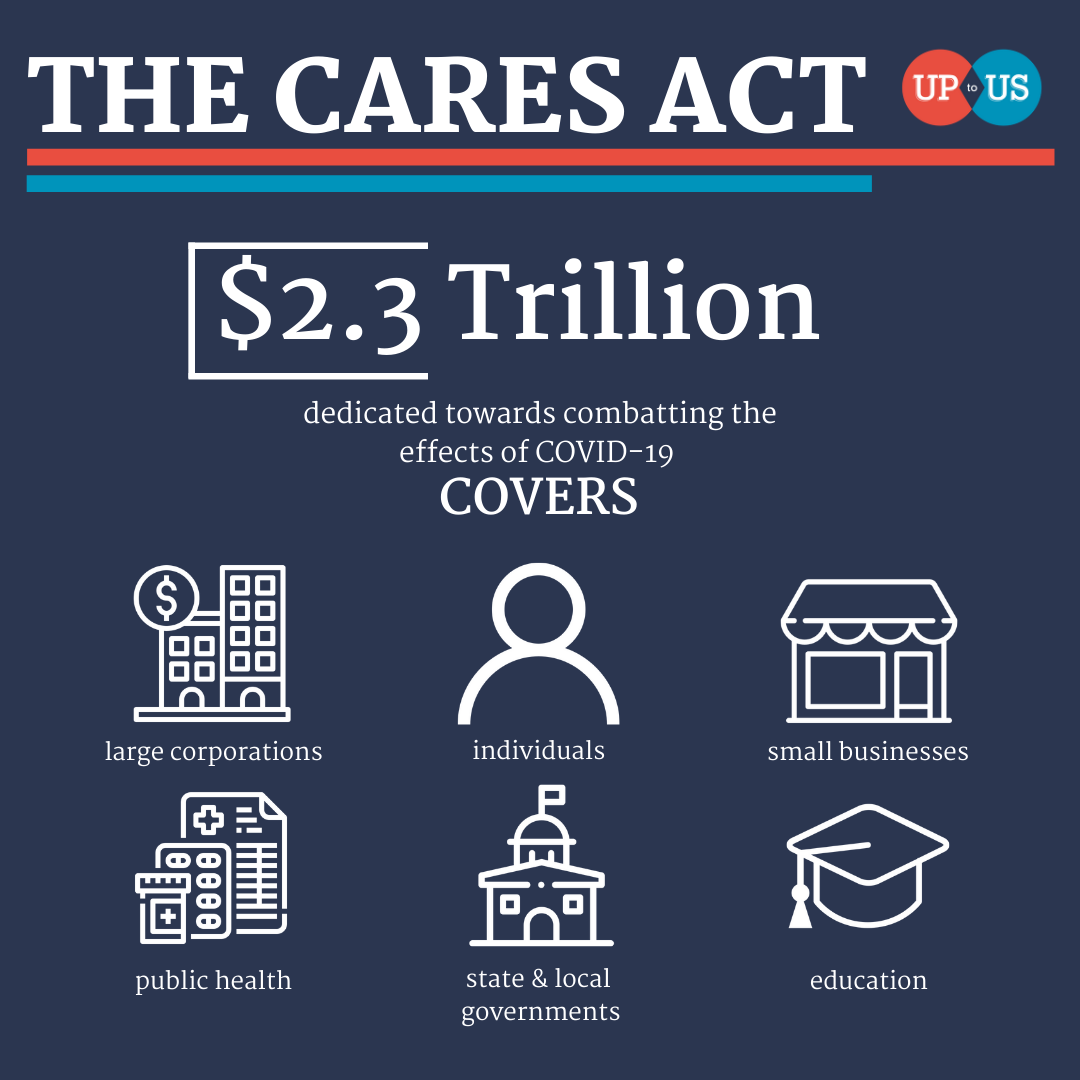

Az USA-ban a CARES Act[1] kapcsán a lakosságnak kiosztott pénz egyfajta közvetlen transzfer volt. Azonban teljes valójában a közvetlen transzfer nem a jegybanktól érkezett, hanem az IRS-től, aki az adók beszedéséért felelős. Igazi közvetlen transzferre csak úgy lenne lehetőség, ha a lakosok vezethetnének számlát a jegybanknál. Egy pénzügyi rendszerben, ahol a digitális jegybankpénzt már bevezették, ott egy – a CARES Act-hez hasonló – közvetlen transzfert gyorsabban és kevesebb adminisztratív tevékenységgel lehetne végbevinni.

A válságokhoz és a gyors reagáláshoz kapcsolódóan megemlítendő még az is, hogy amennyiben a pénzügyi tranzakciókat kellő arányban CBDC-vel teljesítik, úgy a statisztikai hivatal akár naprakész statisztikákat gyárthat. Ezen naprakész adatokkal hamarabb reagálhat a monetáris és fiskális politika az inflációra vagy a gazdaság lehűtöttségére, illetve túlfűtöttségére, ezzel elkerülve az esetleges súlyos gazdasági károkat.

A CBDC bevezetésével újabb monetáris eszközöket vezethet be a jegybank. Kamatpolitikával a lakosok megtakarítási hajlandóságát változtathatja, tranzakciós költségekkel hűtheti a gazdaságot, mellesleg ebből bevételt is generálhat, ha arra lenne szüksége, de a lehetőség arra is megvan, hogy jutalmazza a tranzakciókat, ezzel magasabb pénz forgási sebességet elérve, ami fűti a gazdaságot.

A válságok mellett egy ország valutája kudarcot szenvedhet akkor is, ha megszűnik vagy jelentősen csökken a valuta felhasználása. A jelentéktelenné vált valuta gyengülhet és a szűkebbkörű felhasználás miatt az árfolyamszabályozó intézkedések hatékonysága is csökkenhet. A gyorsan gyengülő valuta ezek után kárt tehet a gazdaságban és – pongyolán fogalmazva – a munkanéklküliség növekedéséhez, valamint szegénységhez vezethet.

Mi miatt csökkenhet egy ország valutájának felhasználása? A globalizáció és a digitalizáció hatására egyre több lehetősége nyílik a lakosságnak arra, hogy kedvező árfolyamon váltson világvalutákra, használjon kriptovalutákat vagy fektessen be egyéb eszközökbe. Erre az interneten is egyre több lehetőség nyílik, ezen kívül a FinTech vállalatok azok, akik kedvező szolgáltatásaikkal a lakosokat átterelik a kereskedelmi bankoktól a saját felületükre, ezzel is kimozdítva a valutát a hagyományos bankrendszerből.

A BigTech vállalatok is fenyegetik a kisebb országok valutáját, ugyanis a Facebook saját dollár alapú stablecoinja – a Diem – több milliárd felhasználót fog elérni. Ha csak azt nézzük, hogy ma Magyarországon több, mint 6 millió embernek van Facebookja és a lakosság 82,9%-a rendelkezik bankszámlával, akkor azt kapjuk, hogy ez a két szám nincs annyira távol egymástól, így a Facebook valódi fenyegetést jelent a forint (de szinte akármelyik másik valuta) pénzügyi szuverenitására.

Tehát egyrészről a könnyebben elérhető befektetési lehetőségek miatt csökkenhet egy ország valutájának felhasználása, másrészt a digitalizáció hatására létrejött egyszerűbb, gyorsabb vagy praktikusabb felhasználói felületeket használó mobil alkalmazások miatt is. Habár a CBDC bevezetése nem feltétlen teszi jobb befektetési eszközzé az adott valutát, az infrastrukturális változtatások népszerűbbé tehetik azt és versenyképes lehet más fizetőeszközökkel szemben. Egy centralizáltabb CBDC kivitelezése esetén a tranzakciók gyorsíthatóak, de már maga a tény, hogy a jegybank is próbálja tartani a lépést a digitalizációval pozitív színben tünteti fel az adott valutát.

A már említett Diem egy azon privát stablecoinok egyike, ami kockázatot jelenthet a jövőben (hasonló veszélyekkel fenyegetnek az egyéb blokkláncon futó stabilcoinok, többek között a Tether nevű kriptovaluta). A Diem – jelen elképzelés szerint – egy blokkláncon futó kriptovaluta lenne, aminek értékét a mögötte lévő dollár fedezet adná. Egy ilyen fizetőeszköz létrejötte több milliárd embert értintene és feltehetően borzasztóan nagy forgalom kerülne át a hagyományos bankrendszerből a Diem rendszerébe. Ez nem csak a Facebookot használó országok valutáját, de a bankrendszerüket is veszélyezteti.

Röviden arról, hogy a Facebooknak miért lehet jó a Diem bevezetése: Minden egyes kibocsátott Diem mögött 1 dollár fedezet lesz. Ezt a felhasználók fogják “lekötni”, amikor kvázi megvásárolnak egy Diem-et. Tehát az eddig forgásban lévő egy dollár helyett most egy Diem fog forogni a gazdaságban, a dollár a Facebook számláján fog csücsülni. Mivel a Facebook rendelkezik a Diem kibocsátási jogával, neki plusz egy Diem-et létrehozni megközelítőleg nulla plusz költség, azt is mondhatnám zérus határköltséggel termel.

A bankszámlán lévő dollárokat azonban nem fogja a Facebook csak úgy kihasználatlanul hevertetni. Ennyi pénzzel hatalmas bevételt lehet generálni, persze amennyiben közel kockázat mentesen szeretné ezt tenni a Facebook, akkor csak alacsony kamatú megbízható kötvényekbe fektethet, de ezeket ők is tudják:

Each single-currency stablecoin will be supported by a Reserve of cash or cash-equivalents and very short-term government securities denominated in that currency and issued by the home country of that currency

DIEM: Economics and the Reserve

A kereskedelmi bankoknak két fő csoportból származik bevétele, a kamat- és jutalékbevételekből, amik megoszlása megközelítőleg fele-fele arányban oszlik meg.[2] Amennyiben a tranzakciók jelentős része átvándorolna a Diem hálózatára, úgy a kereskedelmi banki szektornak is jelentősen csökkene a bevétele. Nem beszélve a FinTech vállalatokról, akik modern hitelezési szolgáltatásukkal tudják elvonzzani a kereskedelmi bankok ügyfeleit. Ez hosszú távon egyes bankok bezárásához vagy a jutalékdíjak megemelkedéséhez vezetne, hogy a kereskedelmi bankok kompenzálják a kieső bevételeket. A Diem amiatt is veszélyeztetné a valutákat, mert hatalmas tartalék gyűlne össze a Diemnél az egyes valutákból. Ezt – szuverenitási szempontból – egyik jegybank sem nézné jó szemmel.

Összefoglalva, a CBDC bevezetése fontos gazdasági szempont lehet a jövőben, hiszen nem csak az adott valuta szuverenitását segíti megőrizni, de gyorsabb és innovatívabb megoldásokat tud nyújtani a gazdasági problémákra.

[1] https://www.investopedia.com/government-stimulus-efforts-to-fight-the-covid-19-crisis-4799723

[2] Divéki Éva−Olasz Henrietta: A pénzforgalmi szolgáltatások árazása, MNB-Tanulmányok 101.

Vélemény, hozzászólás?